I punti chiave dello studio E-commerce Map

– Con lo smartphone l’accesso preferito agli store online: il 15% dei clienti che usano le app mobile è over 60

– Il 74% dei consumatori vuole la consegna a domicilio (solo il 18% ritira al punto vendita)

– Il consumatore online non si fida dei banner, preferisce il motore di ricerca

– Le visite su Amazon sono 30 volte più frequenti rispetto agli store della GDO…

…ma lo scontrino medio alla GDO vale il doppio di quello di Amazon

– Quick commerce: la sfida dei delivery food (come Glovo) agli store online della GDO

È online da oggi E-commerce Map, un progetto di ricerca Dataminers che offre un’analisi sullo sviluppo dell’e-commerce, in particolare un approfondimento sui principali store online del comparto food&grocery.

Sul sito dataminers.biz è possibile scaricare il summary della ricerca e prenotare una demo (overview complessiva dei dati, dettaglio di uno tra gli store analizzati).

https://dataminers.biz/e-commerce-map

La ricerca ha fotografato un settore in crescita che però, per quanto concerne la GDO online, mostra un trend di sviluppo inferiore rispetto a quello di altri Paesi o di altri settori merceologici. Alla domanda di un consumatore evoluto e tecnologicamente avanzato risponde infatti un’offerta poco dinamica, caratterizzata da investimenti promozionali limitati e poco allineati a nuove dinamiche commerciali, come il quick commerce. Questo mentre Amazon continua a crescere e le delivery company, come Glovo e Getir, si trasformano in canali distributivi autonomi ed efficaci.

EVIDENZE DELLA RICERCA

Evoluzione del consumatore online italiano

Dopo una prima fase di sperimentazione, il consumatore italiano sembra aver acquisito più fiducia e dimestichezza rispetto agli acquisti online del segmento food&grocery.

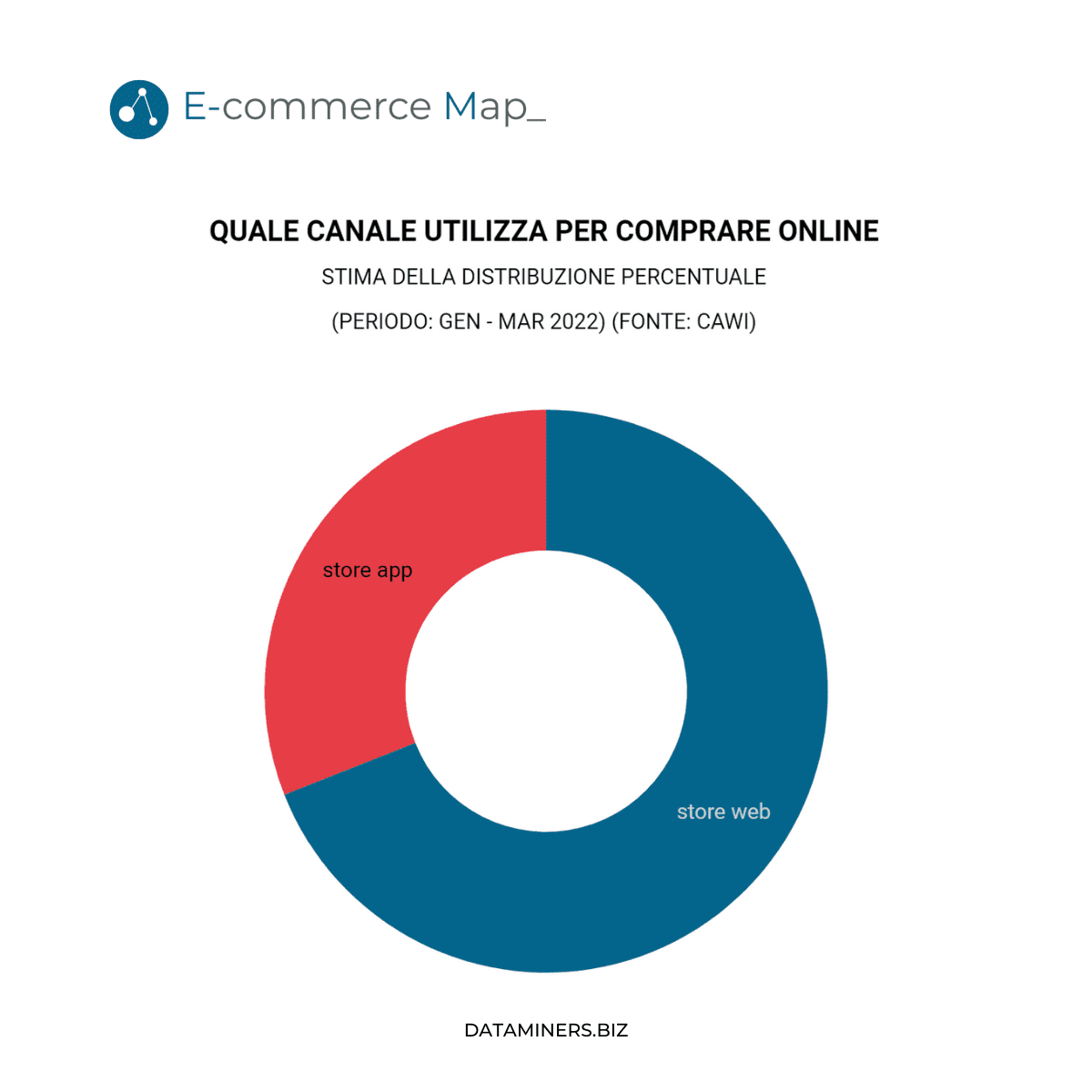

Gli smartphone di nuova generazione, funzionali anche nelle versioni di fascia bassa, facilitano l’accesso agli store online sia da store web (69% degli accessi) che da store app (31% degli accessi); tendenza valida anche per quanto concerne il pubblico senior: il 15% degli intervistati over 60 ha dichiarato di acquistare online tramite app mobile.

Il 42% dei consumatori attivi online acquistano almeno tre volte al mese, con la fascia 18-29 anni che arriva al 48%.

Le modalità di pagamento preferite? Bonifico bancario e contrassegno – legati alla sfiducia nei moderni sistemi di pagamento e alla reale consegna della merce – stanno scomparendo (scelti solo dal 6% dei consumatori) a favore delle transazioni tramite carta di credito (preferita dal 47% dei consumatori) e PayPal – Satispay – Stripe (preferiti dal 47% dei consumatori).

Nonostante le promozioni offerte da tante insegne della GDO, rimane scarsa l’adesione al ritiro della spesa presso il punto vendita (preferito solo dal 18% dei consumatori) e mediante locker distribuiti in città (preferito dall’8% dei consumatori), a favore della consegna a domicilio (preferita dal 74% dei consumatori).

La GDO cresce online, ma con ritmi più bassi che all’estero

La GDO online cresce con un buon trend: l’incremento delle visite da gennaio 2020 a marzo 2022 è stato infatti del +78%. I risultati potrebbero essere però migliori, soprattutto se consideriamo la base di partenza delle visite e la velocità di crescita di altri settori.

A titolo esemplificativo: a marzo 2022 la stima delle visite allo store di Carrefour registra 1.000.000 di visite in Italia e 12.200.000 di visite in Francia, a marzo 2022 la stima delle visite totali dei primi dieci store della GDO italiana (Bennet, Carrefour, Conad, Coop, CosìComodo, EasyCoop, Esselunga, Everli, Pam Panorama, Tigros) registra 5.648.700 di visite contro le 182.700.000 di Amazon, da gennaio 2020 il settore beauty è cresciuto del + 118%.

Considerando la portata delle visite ad Amazon e il profilo del consumatore italiano online, sembra difficile motivare questo limite con uno scenario sociodemografico arretrato, poco avvezzo agli acquisti online.

I canali di accesso agli store online sono molteplici: direct (utenti che hanno inserito direttamente l’URL del sito nella barra di ricerca), referrals (utenti che arrivano da link esterni allo store), search organic (utenti che arrivano dai motori di ricerca), search paid (utenti che arrivano da annunci sponsorizzati sui motori di ricerca), social (utenti che arrivano da link sui social network), mail (utenti che arrivano da link sulle newsletter), display (utenti che arrivano da banner pubblicitari esterni allo store).

Analizzando i canali di provenienza del traffico dei principali store della GDO, emerge subito un investimento pubblicitario limitato, con la somma media di search paid, social e display al 13% (quella del settore beauty è al 38% – ovvero più del doppio).

Analizzando la navigazione dei consumatori sui principali store della GDO, emerge un disinteresse per gli strumenti promozionali classici – come i mega banner in home page – a favore della navigazione per categorie e tramite motore di ricerca.

Budget promozionali limitati e strumenti promozionali instore poco innovativi sembrano essere le cause principali della crescita lenta e limitata della GDO online in Italia.

Cosa compra il consumatore online italiano

livello di confidenza del campione 90%

Nonostante il numero di visite limitate, la GDO online continua ad essere decisamente interessante per i produttori che vogliono ampliare i propri canali commerciali.

Paragonando il volume e il valore dello scontrino medio tra Amazon ed Esselunga a Casa emerge infatti un utilizzo differente di questi canali: acquisti integrativi su Amazon (media di 3 pezzi ed € 21 per scontrino), spesa completa sul canale online di Esselunga (media di 20 pezzi ed € 51 per scontrino),

Le top cinque categorie food sono: acqua e analcolici (brand di punta: Sant’Anna e Coca-Cola), pasta e riso (brand di punta: Barilla), dolci (brand di punta: Ferrero), gelati e surgelati (brand di punta: Findus), prima colazione (brand di punta: Mulino Bianco).

Le top cinque categorie cura casa sono: carta casa (brand di punta: Scottex), detersivi lavastoviglie e piatti (brand di punta: Svelto), accessori pulizia (brand di punta: Vileda), detersivi lavatrice (brand di punta: Dash), detersivi bagno (brand di punta: Ace).

Le top tre categorie cura persona sono: cura corpo (brand di punta: Nivea), igiene orale (brand di punta: Mentadent), cura capelli (brand di punta: Garnier).

Quick commerce, il trend del momento

Il quick commerce comprende tutte quelle modalità di spedizione, che riescono a garantire al consumatore la consegna della spesa entro poco tempo dall’ordine (anche pochi minuti). Si è sviluppato grazie al supporto di delivery company, come Glovo o Getir, che prima hanno stretto delle partnership con gli store online per poi iniziare a gestire autonomamente magazzini e ordini.

L’interesse per il quick commerce è evidenziato dall’interesse dei consumatori per la consegna veloce; il 15% sceglie uno store online in relazione ai tempi di consegna mentre il 14% in base alle modalità di pagamento e spedizione disponibili. Percentuali alte, se consideriamo che il “prezzo” è stato indicato come modalità di preferenza dal 19% dei consumatori.

Altro indicatore di interesse è la comparazione della stima delle visite dei top store della GDO con Glovo. Come già indicato, ad esclusione di un picco legato al lockdown 2020, le insegne tradizionali crescono infatti poco in termini di visite; Glovo, che al servizio di delivery collegato a pizzerie e ristoranti ha aggiunto la consegna dei prodotti food, cura casa e cura persona, ha invece quasi raddoppiato il proprio numero di visite.

Un fenomeno interessante, che sta spingendo numerosi produttori a stringere una partnership diretta con le varie delivery company (Glovo, Getir, Gorillas, etc.) per garantire la distribuzione diretta delle proprie referenze.

PRESENTAZIONE DELLA RICERCA E NOTA METODOLOGICA

E-commerce Map è un progetto di ricerca che offre un approfondimento sui principali store online del comparto food&grocery.

La ricerca, che prevede un rilascio a maggio ed uno a ottobre, analizza il comportamento d’acquisto di 4.000 consumatori (2.000 per singola wave), invitati a condividere scontrino e riepilogativi d’acquisto e a rispondere ad una survey online.

Amazon, Esselunga, Carrefour, Everli, Tigotà, Bennet, Così Comodo, Conad, Tigros, EasyCoop, Acqua e Sapone, Risparmio Casa, Maury’s, Glovo, Getir, sono tra gli store analizzati con l’obiettivo di fornire una stima:

– delle performance online (visite e frequenza di rimbalzo);

– del valore e del volume dei segmenti food, cura casa, cura persona, con un dettaglio delle principali categorie (caffè, cibi etnici, condimenti, conserve, salse e sughi, pasta e riso, prima colazione, dolci, patatine e snack salati, piatti pronti, carne in scatola, pesce in scatola, gelati e surgelati, alcolici, acqua e analcolici – detersivi bagno, detersivi cucina, detersivi pavimenti, profumatori ambiente, accessori pulizia, carta casa, detersivi sgrassatori – prodotti cura capelli, prodotti cura corpo, prodotti cura mani e piedi, prodotti cura viso, igiene orale);

– delle fonti che generano traffico (direct, referrals, search organic, search paid, social, mail, display) con un dettaglio delle fonti social.

La ricerca è stata integrata con un’analisi qualitativa, somministrata ad un panel di 30 consumatori, monitorati durante gli acquisti online per individuare i percorsi e gli strumenti solitamente utilizzati all’interno di ogni store per selezionare i prodotti da inserire nel carrello.

La ricerca è pensata a supporto dei produttori che gestiscono le trattative con i buyer degli store online. Utilizzando i dati della ricerca il produttore sarà supportato nella scelta degli store online con cui collaborare, potrà stabilire obiettivi di crescita e individuare i canali e gli strumenti su cui investire per aumentare la visibilità dei propri prodotti.

L’analisi delle performance online permette di individuare quanto interesse ha generato uno store e quanto ne potrebbe sviluppare nel periodo successivo.

Un’indicazione fondamentale per individuare store emergenti e l’andamento, positivo o negativo, di insegne consolidate.

L’analisi degli scontrini e dei riepilogativi d’acquisto permette di stimare il valore e il volume generato delle vendite online per singolo store, con un dettaglio per segmenti (food, cura casa, cura persona) e categorie (caffè, cibi etnici, condimenti, conserve, salse e sughi, etc.).

Questi dati permettono al produttore di individuare il mercato potenziale dello store e di valutare lo spazio di crescita delle proprie referenze.

L’analisi delle fonti di traffico permette di individuare i canali promozionali più significativi di ogni singolo store.

Il monitoraggio qualitativo della navigazione permette invece di analizzare il percorso degli utenti, per valutare quali strumenti siano più utili per aumentare la visibilità dei prodotti.