Sembra un paradosso, ma il Covid ha ridato slancio alla ristorazione di alta gamma nel Belpaese.

E’ quanto riporta Panbianconews.

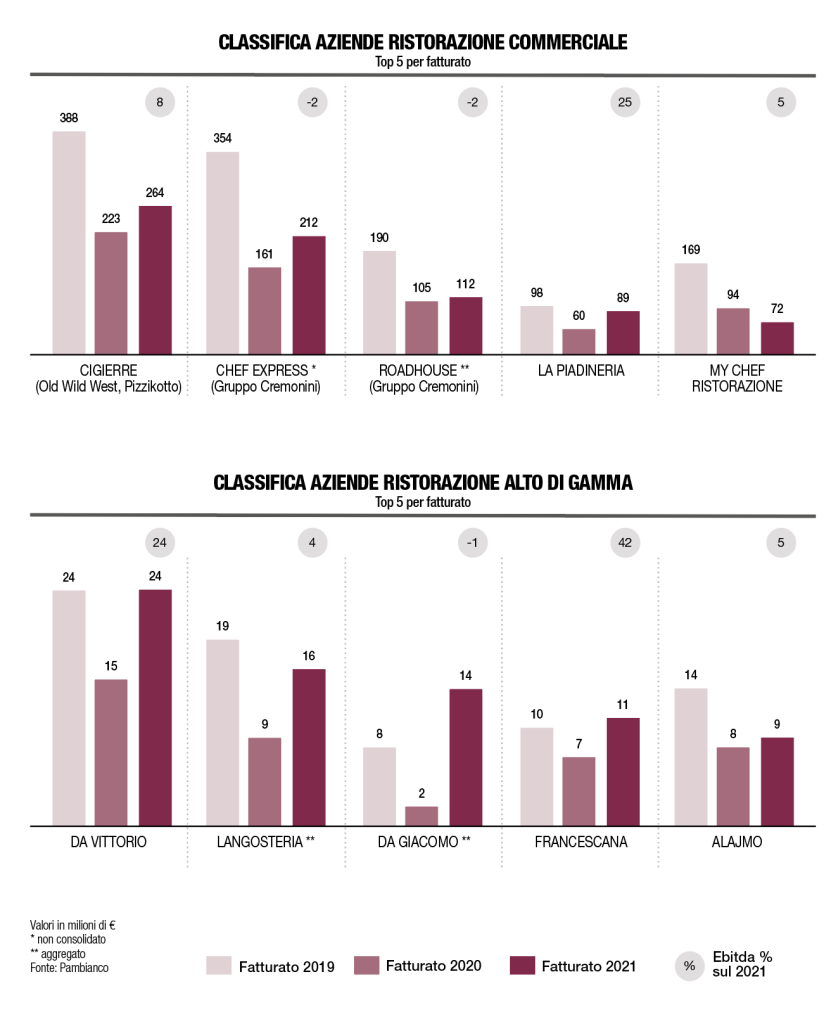

Dopo i lockdown e le criticità (nei numeri) del 2020, il fine dining italiano ha infatti ripreso quota nel 2021 mettendo le basi per un 2022 che in prospettiva preannuncia bilanci più che brillanti. Arrancano invece i format del fuori casa più “pop” – dall’autogrill alle catene, passando per la ristorazione collettiva – che dopo l’inevitabile debacle del 2020 sono tornate a crescere nel 2021, ma sono ben lontane dai dati di bilancio del pre-pandemia. “Con un percorso di risalita più lento – osserva Alessio Candi, consulting e M&A director di Pambianco – riprenderà anche il tema della concentrazione dei format. E per un mercato sempre più grande, i player sono ancora in evoluzione”. Uno scenario che vede anche il fine dining italiano meno dinamico rispetto ai competitor o ad altri contesti internazionali. “Abbiamo opportunità più grandi di quello che siamo oggi – aggiunge Candi – perché oggi, nonostante il know how e la tradizione, la dimensione media dei gruppi italiani è ancora molto piccola rispetto a format di altri paesi che arrivano a generare ricavi per centinaia di milioni. Ecco, in Italia finora nessuno è riuscito a scalare in ambito globale”. La sfida è aperta e con l’affermazione sempre più forte nelle classifiche mondiali, gli imprenditori dei sapori italiani hanno una lunga cavalcata davanti.

ALTA RISTORAZIONE

Tra investimenti, nuove aperture e progetti integrati con il segmento hotellerie, i ‘gruppi’ dell’alta ristorazione archiviano un 2021 di piena risalita e nel 2022 sembrano orientati a mantenere l’abbrivio, in accelerazione.

Guardando alla classifica dei top5, Da Vittorio rimane saldamente in testa alla classifica grazie alla riscossa del 2021, che ha visto il gruppo della famiglia Cerea recuperare completamente la debacle del 2020 (quando inevitabilmente aveva perso il 39% del fatturato, scivolando a 15 milioni) e tornare ai 24 milioni del 2019, anche se con una parziale erosione della redditività (l’ebitda è sceso dal 29 al 24%).

Il 2022 si sta invece confermando un anno di grande crescita per il gruppo, “lo dimostra – rimarcano dalla famiglia Cerea – il fatto che abbiamo inaugurato in pochi mesi il nostro primo casual dining a Milano, DaV Milano by Da Vittorio in Torre Allianz, e la nostra seconda insegna asiatica a Saigon. Inoltre, sempre a Milano, è da poco aperto Da Vittorio Selection, il pop up store nel quale sono disponibili i nostri gift ma anche una collezione studiata in esclusiva con il chocolate designer Davide Comaschi. Non abbiamo ancora i dati finali sull’anno in corso, ma possiamo dire che il 2022 ci ha riservato molte sorprese e siamo tornati ai numeri pre-Covid, sia al ristorante che con la ristorazione esterna”.

Sul secondo gradino del ‘podio’ per fatturato, Langosteria ha assestato un colpo di reni nel 2021 fermandosi però a 16 milioni contro i 19 milioni del pre-Covid (e riducendo l’ebitda dal 9 al 4%), ma si tratta di un temporaneo passaggio a vuoto perché le previsioni sono esplosive per il 2022. Il gruppo ha infatti annunciato una proiezione vicina ai 40 milioni per l’anno in corso, frutto anche dei 9 milioni di euro realizzati dal ristorante di Parigi inaugurato a settembre 2021 in collaborazione con Cheval Blanc Paris. L’Italia spinge grazie ai quattro ristoranti a Milano, dove il CEO Enrico Buonocore conferma un ritorno ‘a regime’ e al locale di Paraggi, a cui si aggiungono i Bagni Fiore (gestiti dall’Hotel Splendido Belmond). Numeri destinati ad un incremento nel 2023, complice la nuova apertura a St. Moritz in programma per il prossimo gennaio.

Un biennio da montagne russe per Da Giacomo, che dopo lo scivolone del 2020 a soli 2 milioni di fatturato, nel 2021 supera di slancio gli 8 milioni del pre-Covid raggiungendo quota 14 milioni (ma con ebitda a -1%, contro il 19% del 2019). Il 2022 è stato un anno di sviluppo, con lo sbarco a Santa Margherita Ligure e dunque il progetto dovrebbe rafforzarsi ulteriormente. Anche per il gruppo Francescana, che nel 2020 non aveva sofferto una debacle ma pur sempre una netta riduzione di fatturato, il 2021 ha visto un pieno recupero con una spinta nuova e ricavi per 11 milioni (oltre i 10 milioni del 2019).

Al quinto posto nella top 5 il gruppo Alajmo, che nel 2021 ha ritoccato a 9 milioni il fatturato 2020, ma che per il 2022 si prepara al raddoppio, secondo quanto dichiarato di recente da Raffaele Alajmo. L’ultimo biennio ha visto la famiglia padovana accelerare sugli investimenti e riorganizzare le attività del gruppo, con l’avvio di un importante riposizionamento nell’entroterra veneziano (con tre locali aperti in seno alla galassia H-farm) e quest’anno con la nuova apertura a Cortina, prevista per dicembre. Gli Alajmo si posizionano in pole position per cogliere le opportunità fornite dalle Olimpiadi invernali in Dolomiti e rafforza le pedine sul proprio scacchiere.

RISTORAZIONE COMMERCIALE

Più complesso lo scenario per i top player nella ristorazione commerciale. Il 2021 ha visto un parziale riscatto dopo i crolli del 2020, ma i livelli pre-Covid son rimasti un miraggio lontano. Sarà probabilmente il 2022 l’anno della svolta vera, con una ripartenza solida e piena.

Così sembra per Cigierre – oltre 370 locali con format come Old Wild West, America Graffiti, Wiener Haus, Pizzikotto, Shi’s e Temakinho – che nel 2021 si è fermata a 264 milioni di euro di fatturato e dunque ben lontana dai 388 milioni del 2019. Le criticità legate ai lockdown hanno evidentemente influenzato la performance del gruppo, leader di mercato con la sua proposta di “casual dining”, ma evidentemente non hanno fiaccato le ambizioni. L’amministratore delegato Marco Di Giusto ha annunciato l’apertura di almeno 50 nuovi locali entro il 2023 (in gestione diretta o in franchising) e ha recentemente dichiarato l’obiettivo per il 2022 a quota 500 milioni di ricavi e per il 2023 a 600 milioni. Analoga la performance di quasi tutti i competitor.

Chef Express ha recuperato nel 2021 circa 50 milioni di fatturato, si è comunque fermata a 212 milioni (con marginalità in rosso) a fronte dei 354 milioni del pre-pandemia. E se la prudenza contraddistingue l’approccio di Cristian Biasoni, amministratore delegato dell’azienda di ristorazione del Gruppo Cremonini, nel suo intervento al summit Pambianco – PwC dedicato al wine&food il manager ha evidenziato come il 2022 sia iniziato in sordina per procedere poi in accelerazione, soprattutto dalla primavera. “Quest’anno, con un po’ di fortuna, ci avvicineremo ai livelli del 2019 – ha dichiarato l’AD – e torneremo ai livelli pre-pandemici nel 2023, probabilmente anche superandoli”.

Anche per RoadHouse il dato aggregato (tra gestione diretta e franchising) mostra un limitato recupero nel 2021, ma i 112 milioni di ricavi sono ben lontani dai 190 milioni del 2019. Ottima invece la reattività de La Piadineria (controllata da Permira) che, probabilmente grazie a un modello di business più flessibile e agli investimenti in piena pandemia, nel 2021 raggiunge il quarto posto in classifica con 89 milioni di fatturato e un’ottima marginalità (ebitda al 25%), avvicinandosi pur non raggiungendola alla performance 2019 di 98 milioni.

Scivola invece in quinta posizione nell’elaborazione curata dall’ufficio studi Pambianco My Chef Ristorazione, probabilmente ancora penalizzata da alcune limitazioni nei viaggi. Se il 2020 aveva visto una caduta a 94 milioni di fatturato (-44% rispetto ai 169 milioni del 2019), il 2021 è ancora in contrazione con ricavi a 72 milioni (anche se con ebitda salita al 5 per cento).

Guardando questi numeri l’impressione è che il 2022 sarà l’anno in cui si faranno i giochi e si potrà capire, dati alla mano, chi sarà stato in grado di reagire alla crisi e trovare nuovi stimoli per rilanciare e tornare a crescere.

Fonte Panbianconews