“In Italia il 36% dei consumatori è interessato a consumare bevande dealcolate; negli Stati Uniti, incubatore di tendenze specie tra i giovani, il mercato Nolo (no e low alcohol) vale già un miliardo di dollari. Ma l’Italia in questo caso gioca un ruolo residuale, perché – contrariamente a quanto già succede da due anni tra i colleghi nell’Ue – non è ancora possibile per le imprese elaborare il prodotto negli stabilimenti vitivinicoli e non sono state fornite indicazioni agli operatori sul regime fiscale. In estrema sintesi, il prodotto può circolare anche in Italia (come in tutta l’UE), ma i produttori italiani non possono produrlo”. Così oggi a Vinitaly il segretario generale di Unione italiana vini (Uiv), Paolo Castelletti, ha aperto i lavori della tavola rotonda Dealcolati & Co – Le nuove frontiere del vino, realizzata in collaborazione con Vinitaly.

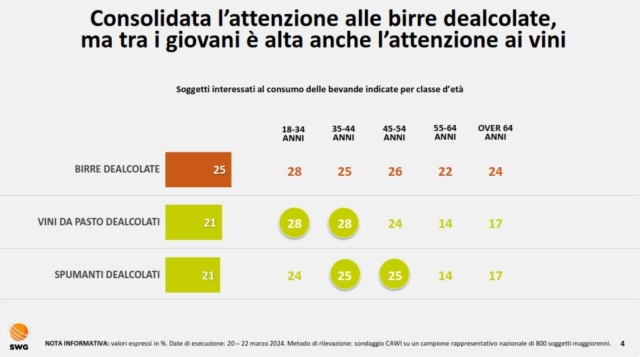

Al tavolo, assieme alle testimonianze di 7 imprese (Argea, Doppio Passo, Hofstatter, Mionetto, Schenk, Varvaglione, Zonin) costrette a dealcolare all’estero, anche gli analisti di Swg e dell’Osservatorio del vino Uiv-Vinitaly, per fare il punto su un segmento ritenuto complementare – anche nel Belpaese – ai consumi di vino tradizionale. Lo testimonia l’indagine realizzata da Swg su un campione rappresentativo di italiani; “Questi prodotti – ha detto l’analista Swg, Riccardo Grassi – interessano prima di tutto un potenziale di 1 milione di non bevitori di alcolici, oltre a una platea di consumatori di vino o altre bevande (14 milioni) che li ritiene una alternativa di consumo in situazioni specifiche, come mettersi alla guida”. Una tipologia che potrebbe essere un nuovo alleato anche per il vigneto Italia: “Sentiamo sempre più spesso parlare di espianti finanziati – ha aggiunto Castelletti – ma le imprese, che negli ultimi anni hanno ristrutturato metà del proprio vigneto (310 mila ettari) con erogazioni pubbliche pari a 2,6 miliardi di euro, vogliono continuare a svolgere il proprio lavoro, magari riducendo le rese, puntando ancora di più sulla qualità e – perché no – potendo contare su un nuovo asset di mercato come quello dei Nolo che interesserebbe aree produttive più in difficoltà”. Secondo Swg, la quota di attenzione verso i vini dealcolati (21%) è più alta nelle fasce più giovani (28% da 18 a 34 anni), il target a maggior contrazione dei consumi di vino che nel 79% dei casi dichiara “importante” se non “molto importante” o “fondamentale” poter ridurre i problemi legati all’abuso di alcol mettendo a disposizione dei consumatori prodotti a zero o bassa gradazione.

Forte interesse anche da parte dei giovani di Uiv. Secondo il presidente di Agivi, Marzia Varvaglione: “La generazione Z sta dimostrando grande attenzione verso una tipologia in grado di rispondere a un pubblico sober curious sempre più numeroso, negli Stati Uniti e nel mondo. L’Italia deve essere in grado di capire prima di tutto sul piano culturale che un prodotto non sostituisce l’altro e insistere su una sperimentazione che può riservare risultati molto interessanti”.

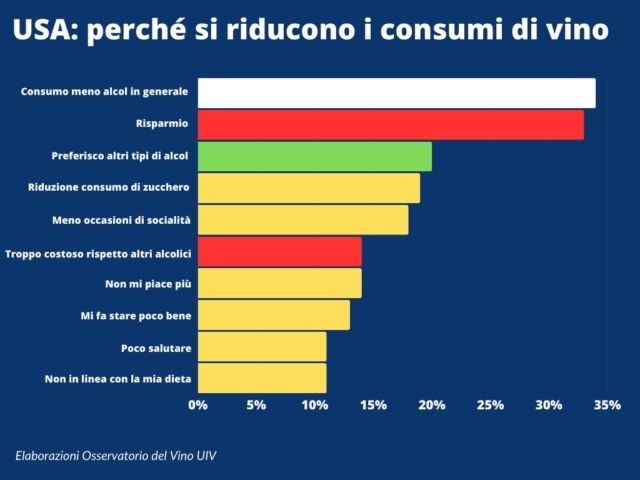

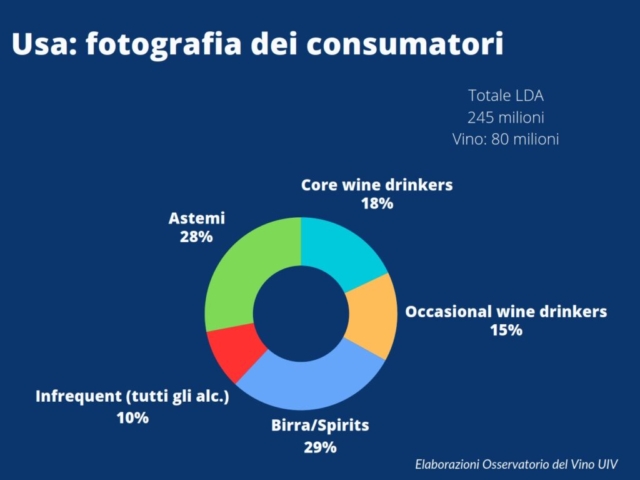

Secondo il focus dell’Osservatorio Uiv, il calo dei consumi di vino tricolore negli Usa (-13% le importazioni a volume nel 2023) è dettato in primis dall’onda cosiddetta salutista delle giovani generazioni, oltre che dalla forte competizione di nuove bevande low alcohol e da una questione demografica che vede la popolazione di bianchi diminuire in favore di altre etnie, a partire dagli ispanici, culturalmente meno orientati ai consumi tradizionali di vino. “I vini low alcohol – ha detto il responsabile dell’Osservatorio Uiv-Vinitaly, Carlo Flamini – negli ultimi anni sono stati protagonisti di una cavalcata che li ha portati a essere una scelta non più secondaria nell’evoluzione del gusto degli americani, e oggi valgono circa 1 miliardo di dollari. A ciò si aggiungeranno sempre più altre tipologie attente alla propria dieta per un target prevalentemente giovane: i vini low sugar, per esempio, hanno registrato crescite astronomiche nel giro di un quinquennio: da 10 milioni di dollari del 2019 ai 270 dell’anno appena chiuso”. I no alcohol sono ancora una nicchia (62 milioni di dollari val valore cresciuto di sette volte negli ultimi quattro anni), ma le vendite di vini senz’alcol provenienti dall’Italia hanno sovraperformato il mercato nel 2023, sia a volume (+33% contro +8%), sia a valore (+39% contro +24%). Il prezzo medio di un alcohol-free wine è leggermente superiore a quello di un vino tradizionale: 12.46 dollari al litro contro 11.96 nel 2023.