· Fatturato dell’industria alimentare pari a €140 miliardi nel 2018 (+2%).

· Export alimentare pari a €32,9 miliardi nel 2018 (+3%).

· Il 49% dei CEO Retail&Consumer punta sui piani di internazionalizzazione.

· Crescente rilievo del trend etico-sostenibile a livello consumer: oltre 2/3 dei consumatori disposto a pagare di più per prodotti locali e a Km zero.

Sono queste le principali evidenze emerse al Cibus Connect 2019 nel workshop “From category management to supply chain strategy: the relationship between distribution and agrifood industry”, organizzato da PwC Italia insieme a Mark UP-Gdoweek. PwC Italia ha fotografato i principali trend del settore e riportato il sentiment dei CEO emerso dalla “22° Annual Global CEO Retail & Consumer Survey”.

L’analisi ha raccolto l’opinione di 1.378 CEO, di cui 186 Consumer Goods e Manufacturers e 250 Retailer in 91 Paesi nel mondo sul livello di fiducia nella crescita globale e del proprio business, insieme alle principali sfide che li attendono nel prossimo futuro e le strategie per affrontarle, con focus sull’internazionalizzazione.

Al workshop, moderato dalla giornalista Cristina Lazzati, sono intervenuti: Erika Andreetta Consumer Markets Consulting Leader di PwC Italia, Giorgio Santambrogio Presidente dell’Associazione della Distribuzione Moderna, Nikolay Yanev Head of Prime Now 3P Business Italy (divisione video di Amazon), Shunsuke Ozaki EVP di Hankyu Oasis Co., player giapponese della GDO, Ji Senior Marketing Leader di Hema, società di vendita al dettaglio di prodotti ortofrutticoli controllata del Gruppo cinese Alibaba e Roberto Comolli Direttore Generale di UNES – Il Viaggiator Goloso.

Sono state inoltre presentate le abitudini d’acquisto dei consumatori in ambito grocery emerse dalla 10° Global Consumer Insight Survey di PwC condotta su oltre 21.000 consumatori in 27 paesi.

Crescono industria alimentare ed export

Il fatturato 2018 dell’industria alimentare ha raggiunto i €140 miliardi nel 2018, in crescita del 2% sui €137 miliardi registrati nel 2017 (dati Istat). Il settore food si conferma trainante nell’economia italiana, nonostante i consumi alimentari interni 2018 abbiano confermato una perdurante stagnazione, con variazione di +0,6% in valore e -0,5% in volume (dati Federalimentari).

L’export 2018 dell’industria alimentare, secondo attendibili stime, ha raggiunto i €32,9 miliardi nel 2018 (+3,0% rispetto al 2017), di cui il 20% destinato ai paesi “extra UE” (Russia, Cina, emergenti) che sempre più apprezzano il cibo made in Italy (dati Istat).

Questi trend trovano riscontro in quanto emerge dalla 22° Annual Global CEO Retail & Consumer Survey di PwC, infatti, il 49% dei CEO Consumer punta su piani di internazionalizzazione, prediligendo i mercati USA e Cina.

Erika Andreetta, Consumer Markets Consulting Leader di PwC Italia ha spiegato “Particolare rilevanza assume la Cina che rappresenta il 5° partner commerciale per l’Italia”. La Cina rappresenta infatti circa il 5% del volume totale degli scambi italiani a livello internazionale, per un valore totale che supera di poco i €38 miliardi. (dati ITA-ICE).

Lo scorso anno l’Italia ha registrato un record assoluto di esportazioni verso la Cina, raggiungendo la cifra inedita di $20,33 miliardi esportati per un incremento pari a +22%, a fronte di un aumento dell’import dalla Cina del 10% (in valore, passato da $26,5 mld a $29,2 mld). L’interscambio complessivo ha raggiunto $49 miliardi e l’Italia è il terzo partner commerciale europeo della Repubblica Popolare Cinese.

I CEO adottano un approccio “inside-out” alla crescita

I CEO di tutti i settori, compreso il Retail & Consumer Goods, si dichiarano meno fiduciosi nella crescita del fatturato delle proprie aziende rispetto allo scorso anno, come emerge dalla 22° Annual Global CEO Retail & Consumer Survey di PwC.

Aumentano dal 13% al 26% i CEO Consumer Goods poco fiduciosi sulle prospettive di crescita a 12 mesi e dal 10% a 15% sulle prospettive a 3 anni. In Italia, i CEO sono diventati negli ultimi 3/6 mesi più cauti sulle prospettive delle loro aziende a 12 mesi e 3 anni, con un prevedibile impatto sulla propensione a nuovi investimenti industriali.

Stiamo entrando in un periodo caratterizzato da livelli di incertezza sulla crescita globale. Tra i fattori che pesano maggiormente sull’attuale situazione di incertezza si evidenziano le guerre tariffarie, la Brexit e le turbolenze finanziarie globali dello scorso dicembre.

Erika Andreetta spiega: “Nonostante lo scenario macro sia incerto, le società italiane sono nettamente più forti a livello commerciale, industriale e finanziario rispetto al passato e questo ci porta a mantenere un moderato ottimismo nel medio periodo sulle loro performance economico-finanziarie”.

I principali timori dei CEO sono meno globali (come terrorismo, cambiamenti climatici) e più legati alla facilità di fare affari nei mercati in cui operano: eccessiva regolamentazione, incertezza politica, disponibilità di competenze chiave e conflitti commerciali.

Questi dati si traducono, a livello strategico, nella prevalenza dell’approccio “inside-out” alla crescita per cui i CEO si focalizzano su: efficienza operativa (77% global, 76% Consumer Goods e 70% Retail), crescita organica (71% global, 72% CG e 74% R), lancio di nuovi prodotti o servizi (62% global, 69% CG, 62%R).

L’84% dei CEO mondiali afferma che l’Artificial Intelligence è il vero game changer dei prossimi 5 anni.

E per il 62% l’impatto dell’Artificial Intelligence sarà superiore rispetto alla rivoluzione di Internet. Manca però una roadmap per l’implementazione e la valorizzazione di una tecnologia così evoluta. A livello globale meno di un amministratore delegato su dieci ha implementato l’AI su vasta scala e il 35% dichiara di avere “progetti AI nei prossimi tre anni”.

Nell’industria retail l’utilizzo dell’AI è ancor meno maturo: circa il 40% dei CEO non ha intenzione di perseguire l’AI, il 20% si limita a poche applicazioni e solo uno su 20 ha implementato l’AI su vasta scala, mentre il 33% dichiara di avere “progetti AI nei prossimi tre anni”.

I trend principali

Fronte consumer, l’analisi Global Consumer Insight Survey di PwC – condotta su oltre 21.000 consumatori in 27 paesi – mostra che i consumatori ricercano sempre più alternative salutari e naturali, inoltre i valori personali ed etici influenzano sensibilmente le decisioni d’acquisto.

Il 37% dei consumatori ricerca prodotti con packaging eco-friendly; il 41% dichiara che evita il più possibile l’uso della plastica; più di due terzi del campione è disponibile a pagare un premium price per prodotti a km zero e prodotti localmente; il 42% pagherebbe un premium price per prodotti non food ecosostenibili; il 44% dei consumatori è attento all’origine e vuole sapere se il bene è stato prodotto eticamente (e.g. “fair trade” or “cage free”).

Inoltre, il 34% dei consumatori si aspetta dal personale in store un’adeguata conoscenza dei prodotti, il 33% si attende metodi di pagamento semplici e rapidi, il 40% un percorso di acquisto in store veloce ed intuitivo.

Fra i trend consumer legati alla digital disruption: il 51% dei consumatori global ha acquistato grocery on line negli ultimi 12 mesi e il 50% dichiara di «preferire» questo canale.

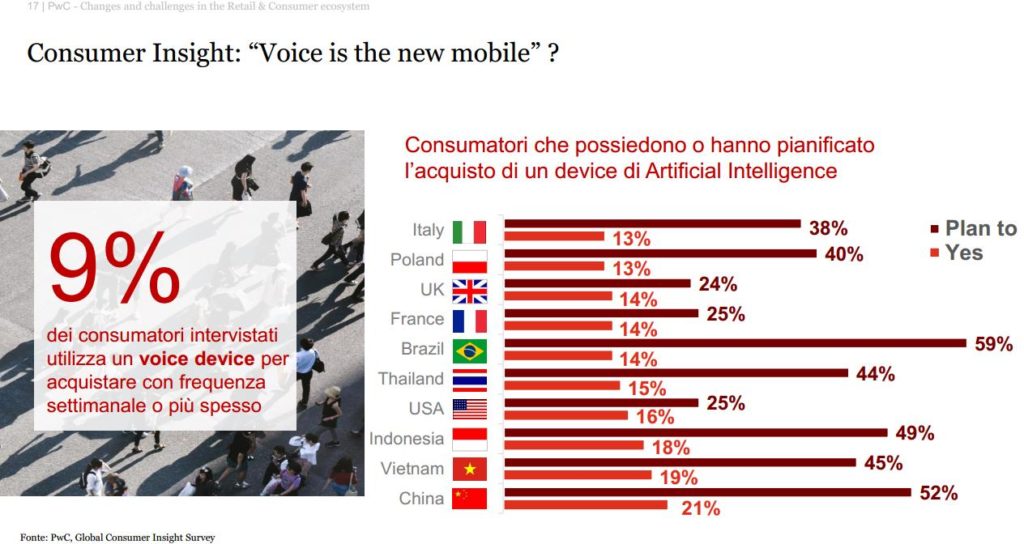

Il 9% degli intervistati utilizza già un voice assistant con Artificial Intelligence per acquistare con frequenza settimanale o più spesso. Tale percentuale è destinata a crescere con la maggioranza di consumatori che ha espresso la volontà di acquistare tali devices: in primis il Brasile (59%) seguito da Cina (52%), Indonesia (49%), Vietnam (45%), Tahilandia (42%), Polonia (40%) e Italia (38%).