Nel periodo gennaio-aprile 2019 le vendite a valore* del food nel largo consumo in Italia hanno fatto registrare un incremento del +2,3% sullo stesso periodo dell’anno precedente. L’incremento complessivo, a totale negozio, è pari al +2% a valore, con una previsione di chiusura dell’anno +1,5% a valore.

I dati sono stati presentati ieri nel corso della conferenza stampa di apertura de Linkontro, l’atteso appuntamento annuale di Nielsen dedicato alla business community del largo consumo, con la partecipazione dei principali player del settore. L’evento, iniziato ieri per terminare domenica 19 maggio presso il Forte Village di Santa Margherita di Pula (CA), è giunto alla sua 35esima edizione e, quest’anno, ha come tema “Build Trust. Rigenerare fiducia per guardare lontano”.

“La fiducia degli italiani è stabile (cala solo a quota 68 rispetto ai 70 punti del 4° trimestre 2018), senza segnali evidenti di ritorno ai livelli bassi del passato e in linea con quanto osservato negli altri Paesi europei. Da qualche mese il vero gap è nella fiducia rilevata tra le imprese – dichiara Romolo de Camillis, Retailer Services Director di Nielsen Italia – Il ruolo del mondo del largo consumo, comunque, rimane centrale nel panorama macro-economico del nostro Paese, anche a fronte di un PIL vicino a crescita zero. Il valore creato in questa filiera non è espressione delle mere esigenze quotidiane dei consumatori, deriva bensì da una crescente ricerca di benessere e servizio tra i prodotti di uso comune. Un insight fondamentale per l’intero settore: vivere bene e concedersi un lusso sono necessità che un carrello della spesa può soddisfare in modo eccellente.”

I primi quattro mesi del 2019 confermano gli andamenti positivi per tutti i prodotti. Le categorie del largo consumo riportano i seguenti andamenti nel periodo gennaio-aprile 2019: bevande +3,5%, gelati surgelati +2,7%, carne +3,2%, pane pasticceria +2,8%, pets +3,0%, gastronomia+salumeria+formaggi +1,8%, cura persona +1%.

Dopo due anni in negativo, nel 2019 tornano a crescere le vendite in promozione, +1,7% a valore, con la pressione promozionale (rapporto tra le vendite promozionate e il totale) stabile al 28,9%.

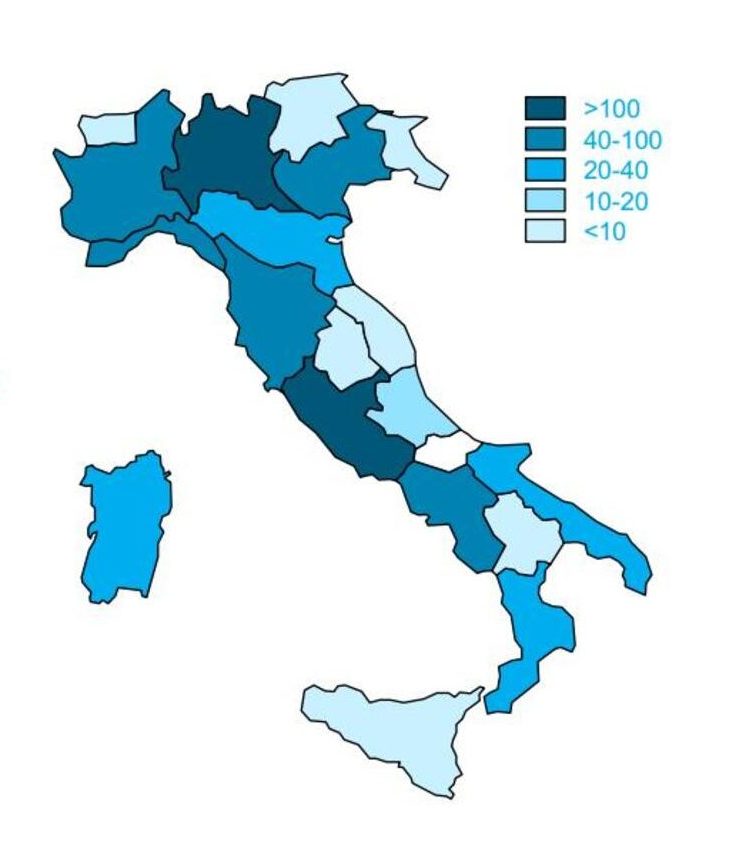

A livello di aree si osserva una crescita a valore maggiore al Sud e nelle Isole rispetto al resto d’Italia. I valori registrati sono i seguenti: Nord Ovest +2,2%, Nord Est +1,7%, Centro +2,5%, Sud e Isole +2,6%.

In uno scenario competitivo sempre più esteso, e che offre sempre pià scelta al consumatore, il discount è il canale più “interessante”: dopo più di cinque anni di crescita continuativa, inizia a configurarsi come un vero e proprio competitor del canale super, investendo in servizio – basti pensare che ormai il comparto del fresco pesa il 35% del totale negozio. Inoltre il canale discount è leader per margine: l’utile prodotto dalle principali aziende discount rappresenta bene il 34,2% degli utili distributivi (fonte Mediobanca).

Anche tra i produttori assistiamo a cambiamenti significativi nei rapporti di forza, con l’innovazione che continua a svolgere un ruolo chiave per la crescita. Per esempio, l’attenzione ai temi ambientali porta i prodotti del cura casa con claim green a salire del +3,1%. Nello specifico,“meno plastica” +24,5%, “plastica riciclata” +9,6%, “biodegradabile” +7,8%. Un ulteriore dato interessante riguarda il cura persona, dove si riscontra un +14,9% del claim “biologico”.

eCommerce

Un prima mappa dell’offerta online fa registrare che sono circa 830 i punti vendita che nel Paese offrono i servizi click & collect (ordino online e ritiro nel punto vendita) e click & drive (ordino online e ritiro con l’auto). Dalla stessa analisi si desume che i c.a.p. coperti dall’home delivery (consegna a domicilio) sono 1.760, cioè il 38% del totale Paese

Al netto degli sviluppi dell’offerta online, le vendite mostrano una crescita significativa nel primo quadrimestre 2019 (variazione di fatturato pari a +27,70%), contribuendo per circa lo 0,2% alla crescita complessiva della GDO.

Aperture domenicali e aumento dell’IVA

Dato il dibattito in corso sul tema delle aperture domenicali, Nielsen ha misurato l’incidenza delle vendite delle domeniche, quantificandole nel 10% del totale – in crescita rispetto al passato. Un eventuale provvedimento di chiusura potrebbe incidere non solo sulle vendite complessive, ma anche sulle dinamiche competitive tra le insegne, dato che l’incidenza è significativamente differente a seconda del formato distributivo e delle politiche di apertura adottate dai vari player. Anche un possibile aumento dell’IVA potebber avere effetti negativi sulle vendite del largo consumo, con consumatori pronti ad adottare misure contenitive per neutralizzare gli aumenti di prezzo.

*Vendite “a valore” = fatturato prodotto. Vendite “a volume” = numero di pezzi (quantità) venduti.